家族信託(民事信託)をご存知ですか??

親が元気なうちから、「親の財産を別の人が管理できるようにさせておいてほしい」と頼むことは、親に失礼だと思われるかもしれません。

しかし、もし親が認知症になってからでは、仮にお子さんであろうとお金を引きおろすことも、介護費用に充てるために自宅を貸したり売りたくても、本人でなければできなくなってしまいます。

それでは、親御さんももちろん、あなたも困ってしまうわけです。

これを解決できる方法は知られてきませんでした。

これを解決できる方法は知られてきませんでした。

なぜなら、このような問題に直面するのは、生涯に何度もあることではないですし、あまり人とも話さないことなので、情報を手に入れるのが難しいのです。さらに、その方法がつい最近法律の改正によって可能となったものなので専門家ですら、知らないという方もいるのです。

その解決方法を家族信託(民事信託)と言います。

新しい財産管理の方法である「家族信託」ってなに?

自分の自宅や通帳の管理、相続税対策などを行うには、行う本人が自分の意思で、財産管理や資産運用を行わなくてはなりません。そのため、認知症で判断能力がなくなると、資産運用や管理を指示する人がいなくなるため、財産管理や相続税対策がストップしてしまいます。

そこで、家族信託(民事信託)の登場です。

家族信託というと、難しい制度のように思いがちですが、その仕組みはいたってシンプルです。

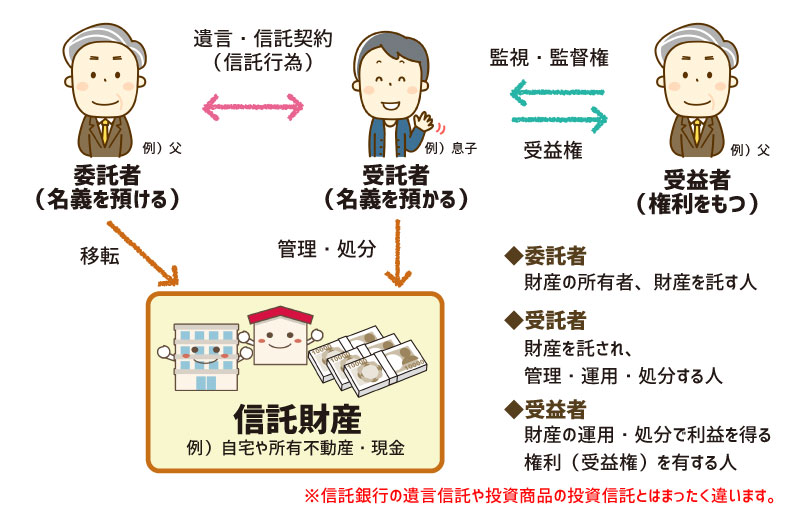

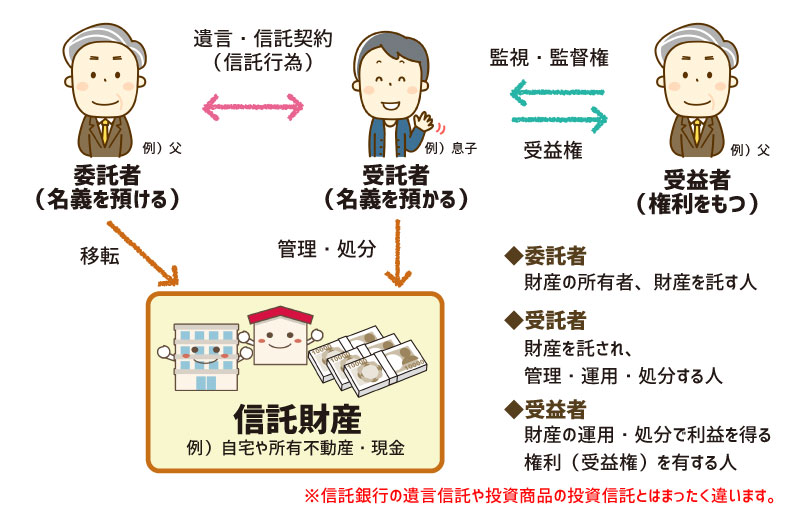

登場人物は3人です。

まず、「委託者」です。財産の管理などを託す人です。

次に「受託者」です。財産の監理などを託される人です。

最後の「受益者」は、財産から利益を受ける人です。

下の図のように、不動産やお金などを持っている人(委託者)が、信頼できる家族(受託者)に、自分の財産の管理を託します。託された人(受託者)は、財産(信託財産)を信託で決められた方針に従ってしっかりと管理します。そして、託された財産(信託財産)から生じた利益を、信託で決められた人(受益者)に受け取ってもらう仕組みが家族信託なのです。「家族の家族による家族のための財産管理の制度」というイメージです。家族による財産管理であるため、柔軟な財産管理と資産承継ができ、管理の費用を抑えることができるのが特長です。

こうすることで、

ご本人(委託者)の判断能力がなくなった後でも、

子ども(受託者)が財産管理をし、預貯金の管理、自宅・アパートの管理、修繕や売却、建替え、相続税対策を継続していくことが可能となります。

家族信託(民事信託)のメリットってなに?

一般的な資産承継の対策と家族信託との比較

| |

生前の資産承継・財産管理 |

相続後の資産承継・財産管理 |

| 現在 |

認知症発症

(資産凍結) |

相続開始 |

2次相続

3次相続 |

| 今までの対策 |

委任・代理

生前贈与 |

成年後見制度 |

遺言

生命保険 |

遺言では

対応できない |

| 今後の対策 |

家 族 信 託 |

今までは、状況に応じて個別の対策を行う必要があり、煩雑でした。

家族信託なら、生前から相続発生後の財産管理までを、一貫して一つの信託契約で実現することができます。

家族信託のメリット

1権利はそのまま!名義だけ移動!

認知症、病気、判断能力低下など……

所有者に何かあると、不動産売却、活用、相続対策ができません。権利は移動せずに、財産の名義を信頼できる家族に変更することで、それらを可能にできる制度が「家族信託」です。

2成年後見制度を使わずに親の財産管理ができる!

成年後見制度は手続きが煩雑!成年後見制度は本人のための制度で、ご家族のための対策を成年後見人が行うことが原則できません。親が元気なうちに信頼できる家族との間で信託契約を締結することで、成年後見人をつけなくても、ご家族だけで財産管理をすることもできます!

3遺言と同じように財産の承継先を決められる!

家族信託をご利用頂くことによって、遺言と同じように財産の承継先を予め決めることもできますし、通常の相続と同じように親が亡くなった後に財産承継先を法定相続人の協議で決めることもできます。更に遺言ではできなかった配偶者や子が亡き後の2次相続以降の財産承継先も定めることも可能です。

4贈与税、所得税などの税金はかかりません!!

家族信託は、権利はそのままで財産の名義だけが変更される制度です。当初の受益者と委託者が同一であれば権利や利益は移っていないので、贈与税、不動産取得税などの税金はかかりません。

認知症対策として成年後見制度があるって聞いたけど…?

本人が認知症になると生前贈与、遺言作成等の生前の資産承継対策のほか、預貯金の引出、不動産の処分などの財産管理を親族が行うことができなくなります。認知症後の対応方法と認知症となる前の対策として以下の制度があります。

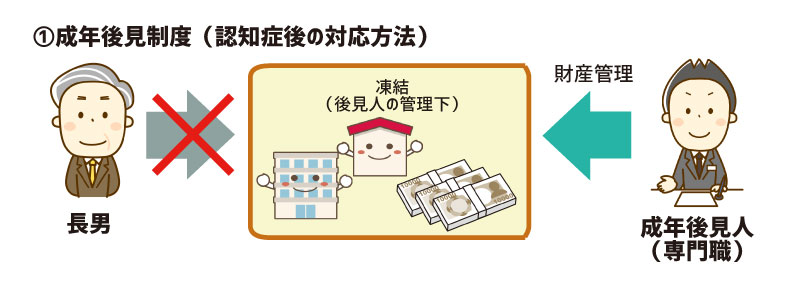

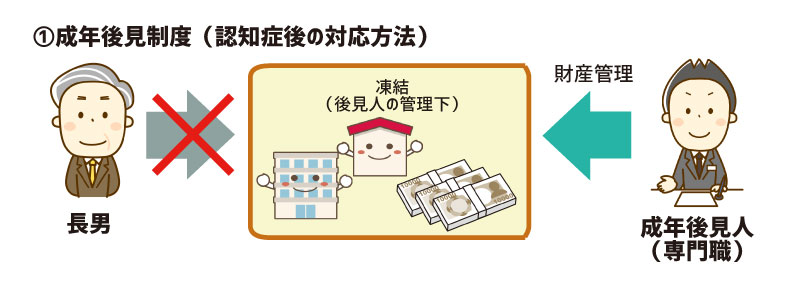

1成年後見制度(認知症後の対応方法)

「本人のため」に財産をしっかり守る。

本人の財産管理は家庭裁判所の監督のもと、成年後見人が行います。成年後見人は家庭裁判所に対し、定期的に本人のために行った財産管理の内容を報告する義務があり、本人が亡くなるまでに成年後見人の仕事は続きます。

財産管理は、本人にとって本当に意味のある合理的な支出しか認められず、相続人や家族のメリットのあるような行為、例えば、相続対策としての生前贈与、生命保険契約、投資商品の購入、借入、財産の処分はできません。

また、成年後見人は家庭裁判所の職権で選任されるため、親族を成年後見人候補者として成年後見の申立てをしても、財産がある方については、成年後見人として親族が選出されず、第三者である専門職(司法書士、弁護士等)が選任される可能性が高くなります。

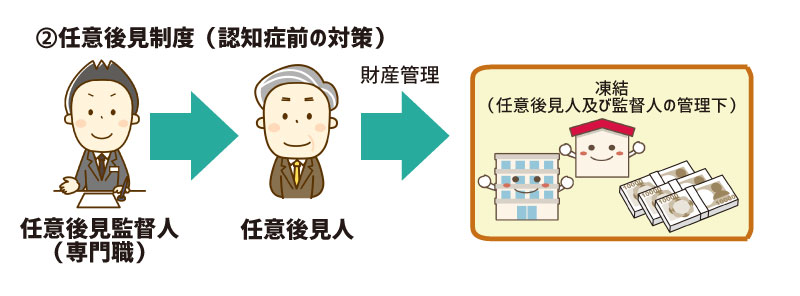

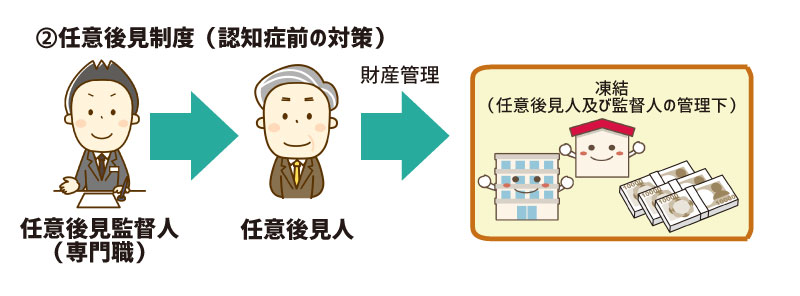

2任意後見制度(認知症前の対策)

成年後見制度と同様に「本人のため」に財産をしっかり守る

元気な時に任意後見契約をしておくことで、本人が判断能力喪失時に任意後見監督申立てをすることで任せた人(任意後見人)が任意後見人に就任し、本人の財産管理を行うことができますが、財産管理は家庭裁判所で選任された任意後見監督人のもとで、任意後見人が行います。そのため、成年後見制度と同様に資産が凍結し、柔軟な資産管理はできなくなる可能性が高くなります。

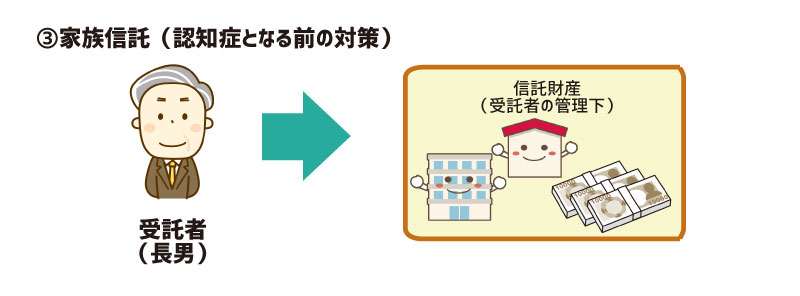

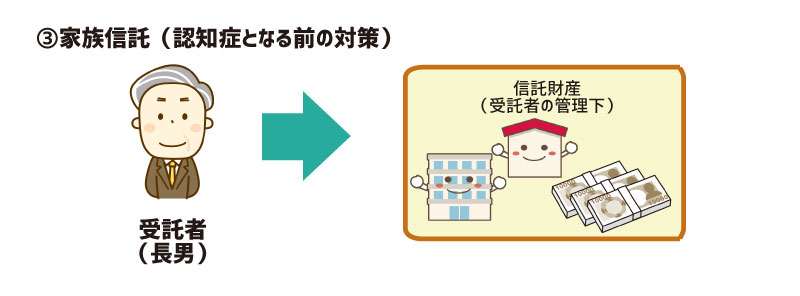

3家族信託(認知症前の対策)

財産を持っている人が元気なときに、

信頼できる相手に、自分の財産の管理や処分をする権限を託す

元気な時に信託契約を締結しておくことで、任せた人(委託者)が病気や事故、認知症等で判断能力を喪失しても、託された人(受託者)が一切影響を受けずに、財産管理や相続税対策を継続できます。また、遺言と同じように資産の承継先も決めることができます。

家族信託契約がスタートするとどうなるの?

家族信託は、信託銀行の遺言信託や

投資商品の投資信託とはまったく違います!

家族信託をすると不動産の名義はどうなるの?

信託不動産の登記簿記載例

受託者は、財産の管理処分権限を持つものとして形式的に所有者欄に記載されます。そのため、受託者の判断で不動産の管理処分が可能となります。

家族信託を設計するには

- ① ヒアリング

- ご本人(委託者)がどのような想いで財産を残したいのかヒアリングする事から始まります。

- ② 利害関係人の調整

- 柔軟に設定ができるからこそ、複雑な相続関係を生み出し、『争続』を生み出してしまう危険もありますので、家族での会議をオススメします。

- ③ 提案

- ご本人(委託者)の想いや家族との関係性を踏まえたうえで、信託活用のご提案をさせて頂きます。

- ④ 信託手続き

- 信託契約書の作成から始まり、公証役場での手続きや信託登記を司法書士が税務分野を税理士が担当します。信託契約書作成後、金融機関での信託口座の開設手続きを行います。

相談時に準備していただきたい書類及び確認事項

- どのように財産を引き継ぎたいですか?(委託者の想い)

例)相続税対策がしたい、子供に十分に財産を残したい 等

- 固定資産評価証明書

- 簡単な家族構成

これを解決できる方法は知られてきませんでした。

これを解決できる方法は知られてきませんでした。